На сегодняшний день в Российской Федерации функционирует большая доля различных финансово-кредитных организаций. В данной ситуации конкуренция обретает основную значимость между коммерческими банками. Конкурентная борьба среди банков – это процедура соперничества финансово-кредитных организаций, в процессе чего коммерческая организация старается обеспечить для себя наиболее высокую ступень в сфере банковских услуг. Коммерческие организации соперничают в цене, количестве и качестве услуг банков. Чтобы больше привлекать и удерживать клиентов следует улучшать имеющиеся банковские услуги и создавать новые [3].

Сегодня кредит обладает немалой значимостью. Экономический процесс решает те проблемы, которые стоят перед экономической системой. Таким образом, при поддержке кредитования можно преодолеть различные трудности: на двух различных участках может возникнуть противоречивая ситуация. На одном из участков освобождаются незанятые финансовые ресурсы, но в прочих появляется необходимость в них. Кредит накапливает освободившийся основной капитал, исходя из этого, обслуживает приток денежных средств, что гарантирует обычную воспроизводственную процедуру. Кроме того, он ускоряет процедуру финансового обращения, гарантирует осуществление цепочки взаимоотношений: инвестиционных, страховых, представляет весомую значимость в уравновешивании рыночных взаимоотношений [5].

Актуальность улучшения кредитной политики финансовых учреждений определена растущей значимостью кредита при расширении финансовых способностей реального сектора экономики.

Правильное осуществление кредита дает возможность коммерческим банкам уменьшить риски, связанные с кредитными процессами. Доля проблемных кредитов была бы выше, в случае одобрения банками их, абсолютно всем желающим [1].

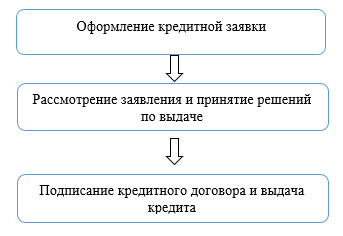

Рассмотрим этапы кредитного процесса в ПАО «Сбербанк» (рис. 1):

Рисунок 1 – Этапы кредитного процесса ПАО «СБЕРБАНК».

В настоящее время процедуру кредитования стараются сделать предельно быстрым и удобным для заемщика, для многих видов кредита в ПАО «СБЕРБАНК» необходим небольшой комплект документов, содержащий обращение-анкету, документ, подтверждающий личность гражданина РФ с регистрацией по месту жительства, справка о доходах и места работы.

Физическим лицам, имеющим личное подсобное хозяйство необходимо предоставить дополнительно документ, подтверждающий их принадлежность к данной категории, для получения кредита [5].

С целью выявления проблем кредитного процесса в ПАО «Сбербанк России» проведем анализ работы банка по кредитному процессу в период времени за 2017-2018 гг.

Следует отметить, что просроченная задолженность ПАО «СБЕРБАНК» в данный исследуемый период времени увеличилась на 104,6 млрд. руб. равная 16,7% и в 2018 году выросла до величины равной 731,3 млрд. руб. (табл.1) [6].

Для большей наглядности построим рисунок 2.

Рисунок 2 – Динамика просроченной задолженности и резервов ПАО «Сбербанк» за 2017-2018 гг.

Данная картина показывает нам, что значительный рост задолженности негативно влияет на состояние кредитного портфеля банка.

Таблица 1 – Динамика просроченной задолженности и резервов ПАО «Сбербанк» за 2017-2018 гг.

|

Показатель |

2017 |

2018 |

Абс. изм. |

Относит. изм., % |

|

Чистая ссудная задолженность, млрд. руб. |

17466,1 |

20143 |

2676,9 |

115,3 |

|

Просроченная задолженность, млрд. руб. |

626,7 |

731,3 |

104,6 |

116,7 |

|

Резервы на возможные потери по ссудам, млрд. руб. |

42,1 |

62,7 |

20,6 |

148,9 |

|

Доля резервов в общей ссудной |

0,24 |

0,31 |

0,07 |

129,2 |

В течение 2018 года на российском ипотечном рынке роль «ПАО Сбербанка» возросла на 0,7%, что составило в итоге 56,3 %. В этот же период времени вышеуказанный банк выдал ипотечных кредитов на сумму более 1,5 млрд рублей. При сравнительном анализе с 2017 годом произошел «скачек», выданных ипотечных кредитов на 44% (табл. 2) [7].

Таблице 2 – Динамика жилищного кредитование ПАО «Сбербанк» за 2017-2018 гг.

|

Название/года |

2017 |

2018 |

|

Доля Сбербанка на российском рынке |

55,6 |

56,3 |

|

Объем выданных Сбербанком жилищных кредитов, млрд руб. |

1092 |

1563 |

|

Количество выданных Сбербанком |

632 |

829 |

Рассмотрим таблицу 3. Сбербанк увеличил объемы выдачи потребительских кредитов за счет предложения заманчивых условий:

– выгодные процентные ставки;

– высокий лимит кредитования (до 5 млн. рубл. );

– длительный срок кредита;

-упрощение получения потребительского кредита.

Таблица 3 – Динамика показателей потребительского кредитования за 2017- 2018 гг.

|

Название/года |

2017 |

2018 |

|

Доля Сбербанка на российском рынке потребительского кредитования, % |

31,8 |

32,7 |

|

Объем выданных Сбербанком потребительских кредитов, млрд. руб. |

968 |

1570 |

Для воплощения кредитной политики очень важным для «ПАО Сбербанка» является клиентоориентированность.

Кредитно-политическую деятельность банка возможно расценить как умеренную, предполагающую дифференцированный подход в процессе формирования кредитных условий для различных групп клиентов. Главным звеном снижения кредитного риска является обеспечение. Необходимость принятия обеспечения и объем принимаемого обеспечения зависит от риска заемщика сделки и фиксируется в условиях кредитных продуктов на клиентоориентированность. Каждое принимаемое решение тестируется на соответствие интересам [2].

Выявлены следующие проблемы процесса кредитования в Сбербанке:

- Ухудшение качества ссудной задолженности, в первую очередь, по ссудам юридических лиц.

- Рост резервов на возможные потери по ссудной задолженности. Часть созданных резервов связана с ростом портфеля, часть – с его ухудшением, еще одна часть связана с ослаблением рубля, что потребовало до создания резервов по валютным кредитам.

Помимо этого, отрицательные тенденции на рынке банковского кредитования затрагивают и деятельность, рассмотренного нами, коммерческого банка. Непостоянность финансовых условий в Российской Федерации влечет за собой печальные последствия. Просроченные кредиторские задолженности ведут к снижению прибыли любого коммерческого банка, что в свою очередь приведет к усилению банковского регулирования.

Список литературы:

- Банковское дело: Учебник / Подред. О.И. Лаврушина.- М.: КНОРУС, 2018.- 800 с.

- Винс Р. Математика управления капиталом. Методы анализа риска М.: Альпина Паблишер, 2017. – 408 с.

- Домников А. Ю., Кондюкова Е. С., Шершнева Е. Г. Отраслевая диверсификация корпоративного кредитного портфеля в риск-менеджменте банка // Аудит и финансовый анализ. 2019. No 1. С. 100–105.

- Захарова А. А. Разработка моделей поддержки кредитной политики коммерческого банка: автореф. дис. канд. эконом. наук / 2018. – 23 с.

- Ильясов С. М. Методологические аспекты формирования кредитной политики банка // Деньги и кредит. – 2017. – N 6. – С. 23-26

- Официальный сайт ПАО Сбербанк [Электронный ресурс] – Режим доступа: https://www.sberbank.ru/ (Дата доступа: 25.02.2020).

- Официальный сайт Центрального Банка РФ [Электронный ресурс] – Режим доступа: https://cbr.ru/ (Дата доступа: 23.02.2020)