Для эффективного управления предприятием и выявления неблагоприятных тенденций его развития на ранних стадиях проведение систематического анализа финансового состояния предприятия приобретает первостепенное значение.

Теоретическим и практическим аспектам анализа финансового состояния предприятий значительное внимание уделено в работах зарубежных и отечественных ученых, таких как Ю. Бригхэм, Дж. К. Ван Хорн, И.А. Бланк, Е.Б. Герасимова, О.В. Ефимова, В.В. Ковалев, А.Д. Шеремет и др. Важность вопросов анализа финансового состояния предприятий подтверждается и наличием нормативных документов, регулирующих аналитическую практику.

Однако, наличие большого числа оригинальных и интересных работ по различным аспектам анализа финансового состояния предприятий не снижает актуальности темы исследования, поскольку в экономической литературе не существует единого подхода к проведению анализа финансового состояния предприятия, в том числе к построению системы показателей оценки, что приводит к необходимости дальнейших исследований в данной области.

Анализ подходов к определению понятия «финансовое состояние предприятия», представленных в экономической литературе, показывает, что в общем виде финансовое состояние предприятия представляет собой комплексную характеристику предприятия, отражающую в системе показателей состояние имущества предприятия и источников его формирования, а также эффективность использованияhttp://meridian-journal.ru/uploads/1361-2.PNG финансовых ресурсов.

В экономической литературе предлагаются различные показатели, характеризующие финансовое состояние предприятий (рис. 1).

Рис. 1. Показатели, характеризующие финансовое состояние предприятия

Перечень показателей оценки финансового состояния предприятий, представленный в нормативных актах, также отличается.

В Правилах проведения арбитражным управляющим финансового анализа выделены показатели платежеспособности, финансовой устойчивости и деловой активности [6].

В Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организаций выделены показатели, характеризующие имущество организаций и источники его формирования, платежеспособность, финансовую устойчивость, финансовые результаты организаций, показатели эффективности использования активов и источников их формирования [7].

Как показал анализ подходов к группировке показателей финансового состояния, чаще всего выделяют группы показателей, характеризующих:

1) имущественное состояние;

2) платежеспособность (в том числе ликвидность);

3) финансовую устойчивость;

4) деловую активность (оборачиваемость);

5) прибыль и рентабельность предприятия.

Разные авторы выделяют различные показатели в рамках представленных группировок показателей финансового состояния, расчет одних и тех же показателей также может отличаться.

Финансовое состояние предприятия является важной характеристикой стабильности и надежности его развития. Проблема укрепления финансового состояния российских организаций различных отраслей хозяйства и сфер деятельности сохраняет свою актуальность, о чем свидетельствуют данные Единого федерального реестра сведений о банкротстве и Федеральной службы государственной статистики:

– в 2017 году количество банкротств российских организаций достигло 13577 (увеличившись по сравнению с 2016 годом на 7,7%), в 2018 году количество банкротств составило 13117 (сократившись на 3,1% по сравнению с 2017) [8];

– в 2017 году доля убыточных организаций в их общем количестве составила 31,9% (увеличившись по сравнению с 2016 годом на 2,4%), в 2018 году – 27,4 (сократившись на 4,5% по сравнению с 2017) [9].

Проведем анализ финансового состояния ООО «ТелекомСервисСтрой» (г. Самара), основными видами деятельности которого являются опытно-конструкторские, проектно-изыскательские работы в областях телекоммуникаций, связи, сетевой интеграции, систем технических средств безопасности предприятий, проведение строительно-монтажных и пуско-наладочных работ, опытной эксплуатации и сервисного обслуживания оборудования нефтегазового и электроэнергетического комплекса.

В табл. 1 представим некоторые относительные показатели финансового состояния исследуемого предприятия за 2017-2018 гг.

Таблица 1. Показатели финансового состояния ООО «ТелекомСервисСтрой»

|

Показатели |

Рекомендуемые значения |

2017 г. |

2018 г. |

Отклонение (2018 г. к 2017 г.) |

|

Показатели платежеспособности |

||||

|

Коэффициент текущей ликвидности |

≥2 |

2,94 |

1,98 |

-0,96 |

|

Коэффициент быстрой ликвидности |

≥0,7 |

1,59 |

1,56 |

-0,03 |

|

Коэффициент абсолютной ликвидности |

≥0,25 |

0,14 |

0,28 |

0,13 |

|

Коэффициент обеспеченности собственными средствами |

≥0,1 |

0,66 |

0,50 |

-0,17 |

|

Показатели финансовой устойчивости |

||||

|

Коэффициент концентрации собственного капитала |

≥0,5 |

0,66 |

0,50 |

-0,17 |

|

Коэффициент маневренности собственного капитала |

0,2-0,5 |

1,00 |

1,00 |

0,00 |

|

Коэффициент соотношения заемных и собственных средств |

≤1 |

0,51 |

1,02 |

0,51 |

|

Показатели рентабельности, % |

||||

|

Рентабельность продаж |

– |

5,21 |

1,86 |

-3,35 |

|

Рентабельность активов |

– |

38,40 |

11,75 |

-26,65 |

|

Рентабельность собственного капитала |

– |

63,43 |

21,08 |

-42,35 |

|

Показатели деловой активности, дни |

||||

|

Период оборота совокупных активов |

– |

30 |

29 |

-1 |

|

Период оборота собственного капитала |

– |

18 |

16 |

-2 |

|

Период оборота дебиторской задолженности |

– |

16 |

17 |

1 |

|

Период оборота кредиторской задолженности |

– |

12 |

13 |

1 |

Как показывают данные таблицы, фактические значения большинства показателей платежеспособности и финансовой устойчивости соответствуют рекомендуемым значениям. Однако снижение значений коэффициентов текущей и быстрой ликвидности, а также обеспеченности собственными средствами за анализируемый период свидетельствует о снижении уровня платежеспособности предприятия, обусловленного более высокими темпами роста величины краткосрочных обязательств по сравнению с темпами роста оборотных активов.

Снижение фактического значения коэффициента концентрации собственного капитала и увеличение значения коэффициента соотношения заемных и собственных средств обусловлено более высокими темпами роста обязательств предприятия по сравнению с темпами роста собственного капитала и свидетельствуют о росте риска финансовой неустойчивости предприятия.

О снижении эффективности финансово-хозяйственной деятельности предприятия свидетельствует отрицательная динамика показателей рентабельности, явившаяся следствием сокращения прибыли от продаж и чистой прибыли.

Сокращение периода оборота активов и собственного капитала отражает повышение эффективности их использования. Увеличение периода оборота дебиторской и кредиторской задолженностей обусловлено ростом данных видов задолженности, сохранение данной тенденции в будущем может негативно отразиться на уровне платежеспособности предприятия.

Поскольку результаты анализа выявили тенденции снижении уровня платежеспособности предприятия, рассчитаем коэффициенты восстановления и утраты платёжеспособности согласно Методическим положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса [10] (табл. 2).

Таблица 2. Показатели восстановления и утраты платежеспособности ООО «ТелекомСервисСтрой»

|

Показатели |

Фактические значения за 2018 г. |

Характеристика |

|

Коэффициент восстановления платежеспособности (Кв.пл.) |

0,75 |

Кв.пл. < 1 (отсутствие возможности восстановить платежеспособность) |

|

Коэффициент утраты платежеспособности (Ку.пл.) |

0,87 |

Ку.пл. < 1 (возможность утратить платежеспособность) |

Результаты расчетов отражают реальную возможность утраты платежеспособности предприятия при сохранении существующей структуры его активов и капитала.

Таким образом, проблемы и затруднения, возникающие в финансовом состоянии исследуемого предприятия, имеют следующие проявления: снижение уровня платежеспособности; рост зависимости от внешних источников финансирования; снижение уровня рентабельности предприятия; сокращение скорости оборота дебиторской задолженности.

В качестве приоритетных направлений укрепления финансового состояния предприятия можно отметить следующие:

– совершенствование управления дебиторской задолженностью;

– разработка мероприятий по экономии ресурсов, снижению постоянных и переменных затрат;

– разработка мероприятий по увеличению доходов предприятия, в том числе посредством совершенствования маркетинговой деятельностью.

Обеспечение платежеспособности предприятия должно, в первую очередь, включать в себя выбор эффективных механизмов управления дебиторской задолженностью. Механизмы управления дебиторской задолженностью связаны с оптимизацией размера и обеспечением инкассации задолженности покупателей и включают: контроль состояния расчётов с клиентами по отсроченным (просроченным) задолженностям; оформление товарного кредита, обеспеченного векселем; формирование системы скидок за оплату в срок или досрочную оплату.

При определении оптимальной величины дебиторской задолженности в самом общем виде можно исходить из следующей позиции: средний срок оборота дебиторской задолженности не должен быть больше среднего срока оборота кредиторской задолженности, иначе у предприятия возникнет проблема дефицита ликвидных оборотных средств.

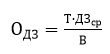

Период оборота дебиторской задолженности (ОДЗ) определяется по формуле:

(1)

(1)

где Т – среднее количество дней в анализируемом периоде;

ДЗср – средняя величина дебиторской задолженности;

В – выручка от продаж.

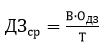

Средняя величина дебиторской задолженности, соответственно, рассчитывается по формуле:

(2)

(2)

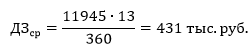

В 2018 г. период оборота кредиторской задолженности ООО «ТелекомСервисСтрой» составил 13 дней, период оборота дебиторской задолженности – 17 дней. Выручка предприятия за данный период составила 11945 тыс. руб., среднегодовая величина дебиторской задолженности – 577 тыс. руб. Таким образом, для обеспечения оборачиваемости дебиторской задолженности 13 дней средняя величина дебиторской задолженности должна составить 431 тыс. руб.:

Для повышения уровня финансовой устойчивости предприятия необходимо увеличение объема собственных финансовых ресурсов, что возможно за счет роста объемов продаж продукции (работ, услуг), в том числе за счет совершенствования мероприятий по продвижению продукции, оптимизация ценовой политики предприятия. Кроме того, для увеличения прибыли, являющейся основным элементом формирования собственных финансовых ресурсов необходимо сокращение постоянных и переменных затрат. Также для увеличения доходов предприятия возможно размещение временно свободных денежных средств в ликвидные ценные бумаги. Рост показателей прибыли и выручки, в свою очередь, способствуют улучшению показателей рентабельности и оборачиваемости.

Таким образом, проведенный анализ финансового состояния ООО «ТелекомСервисСтрой» свидетельствует о неустойчивом его финансовом состоянии, отражающим факт наличия угроз устойчивости деятельности данного предприятия и его конкурентоспособности. Результаты анализа финансового состояния предприятия являются основой для формирования эффективной стратегий развития предприятия, позволяющей укрепить позиции предприятия на целевых ранках и обеспечить долгосрочную конкурентоспособность.

Библиографический список

- Герасимова Е.Б., Редин Д.В. Финансовый анализ. Управление финансовыми операциями: учебное пособие. М.: Форум, 2014. 320 с.

- Ефимова О.В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник для подготовки магистров. 5-е изд., испр. М.: Изд-во Омега-Л, 2014. 348 с.

- Ковалев В.В., Ковалев Вит.В. Корпоративныефинансы: учебник. – М.: Проспект, 2018. 638 с.

- Конвисарова Е.В., Семенова А.А. Подходы к выбору методик анализа финансового состояния субъектов малого бизнеса // Фундаментальные исследования. 2016. № 11-4. С. 818-822

- Кюрджиев С.П., Мамбетова А.А., Пешкова Е.П. Интегральная оценка финансового состояния предприятий региона // Экономика региона. 2016. Т. 12, вып. 2. С. 586-601.

- Об утверждении Правил проведения арбитражным управляющим финансового анализа: постановление Правительства РФ от 25.06.2003 №367.

- Павлович В.Е. Отраслевые особенности финансов//Вестник Самарского муниципального института управления. 2016. №4. С. 81-87.

- Павлович В.Е. Парадигма экономической эффективности бизнес-процессов//Вестник Самарского муниципального института управления. 2017. №1. С. 90-97.

- Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций: утверждены Госкомстатом России 28.11.2002.

- Единый федеральный реестр сведений о банкротстве. [Электронный ресурс] URL: bankrot.fedresurs.ru

- Федеральная служба государственной статистики. [Электронный ресурс]. – URL: http://www.gks.ru/

- Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса: утверждены распоряжением Федерального управления по делам о несостоятельности (банкротстве) 12.08.1994 № 31-р.