На сегодняшний день состояние общей экономики Российской Федерации характеризуются развитием рыночных отношений. Основная роль в этом процессе принадлежит инвестиционным проектам. В соответствии с этим возникает потребность в инвестициях.

Согласно Федеральному закону № 39 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», инвестиционный проект – это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с российским законодательством и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание действий по осуществлению инвестиций (бизнес-план) [1].

Инвестиционный проект характеризуется следующими особенностями: точное изложение поставленных целей и решаемых задач; ограничения по времени и ресурсам; уникальность проекта, новизна, а также юридическая и организационная поддержка.

Реализация инвестиционного проекта всегда ассоциируется с управлением рисками, которые представляют собой набор решений, зависящих от различных видов информации [2].

Процесс управления рисками напрямую зависит от определения вида каждого конкретного проекта. Классификация проектов, в области инвестирования, представлена на рисунке 1.

Рисунок 1 – Классификация инвестиционных проектов.

В процессе разработки каждый проект проходит несколько этапов, что называется жизненным циклом проекта. Каждый этап характеризуется своим набором рисков.

Жизненный цикл проекта делится на четыре этапа: концепция, разработка, реализация и завершение. Начальный этап включает сбор информации, постановку целей и задач, определение рисков, установление сроков и объема финансирования. Второй этап (разработка) включает создание команды, установление контактов, определение целей обучения, подготовку содержания проекта, разработку сроков и бюджета и т.п. Третий этап напрямую связан с запуском проекта. Завершающий этап заключается в обобщении и анализе полученных результатов[3].

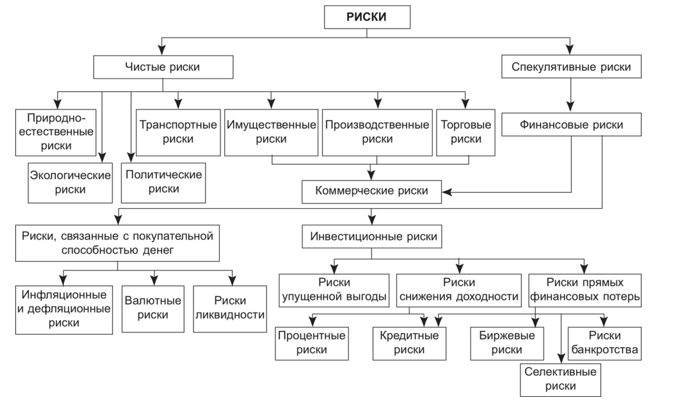

При реализации инвестиционных проектов всегда следует учитывать вероятность возникновения рисков, типы которых представлены на рисунке 2 [6].

Рисунок 2 – Типы рисков в инвестиционной деятельности.

Несмотря на существование огромного количества разновидностей рисков, которые могут возникнуть в любой момент времени жизненного цикла инвестиционного проекта, существует целая наука, которая изучает управление рисками. В теории управления рисками определены несколько способов влияния на риск. Это снижение риска, задержка риска и поглощение риска. Эти инструменты включают финансовую гарантию, поручительство и страхование от рисков[5].

При анализе рисков инвестиционных проектов применяются количественные и качественные методы.

Качественный подход начинается с выявления рисков проекта на этапе подготовки плана и основан на необходимости предварительного исследования для сбора информации перед анализом реальных рисков. Основной целью этого подхода является выявление типов проектных рисков в соответствии с приведенной выше классификацией. Метод анализа заключается в исследовании возможных причин возникновения риска и различных критериев, которые способствуют динамике риска. После оценки предполагаемого ущерба на последнем этапе анализа готовятся меры по борьбе с выявленными рисками. Качественный подход тесно связан с условиями самого проекта и основан на более сложных процессах обработки и анализа информации по сравнению с количественным подходом.

Как правило, качественный анализ приводит к количественной оценке, где риск оценивается в стоимостном выражении.

Суть количественного подхода заключается в численном измерении влияния изменений в рисках на проект. Поэтому анализ рисков проекта при использовании этого метода основан на применении математической статистики, теории вероятностей и других математических инструментов. В отличие от качественного подхода, количественная оценка характеризуется применением непредвзятых результатов, требует правильного использования математических аналитических инструментов и основана на статистических выборках и временных рядах. Статистический анализ позволяет оценить риск не только проекта, но и организации. Неоспоримым преимуществом статистического подхода к анализу рисков проекта является простота математических расчетов, а недостатком является необходимость большого количества наблюдений[6].

Исходя из всего вышенаписанного следует, что формирование процесса разработки инвестиционного проекта является важным элементом финансовой политики любой организации, эффективная реализация которой позволяет повысить прибыльность компании и ее инвестиционную привлекательность.

Выполнение инвестиционного плана способствует успешной адаптации компании к изменениям внешней среды. Поэтому при разработке инвестиционного бизнес-плана необходимо учитывать не только внутренние характеристики конкретного предприятия, но и изменения внешних условий и факторов, влияющих на процесс принятия проекта.

В свою очередь, методы оценки риска инвестиционного проекта, рассмотренные в настоящей работе, помогают оценить осуществимость проекта, начальный период времени, после которого он будет приносить доход, а также вероятностный размер будущей прибыли.

Литература:

- Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»](№ 39 от 39 26.07.2017).

- Гончаренко Л.Л., Филин С.А., 2006. Риск-менеджмент. Москва: Кнорус.

- Виленский П.Л., Лившиц В.Н., Смоляк С.А., 2002. Оценка эффективности инвестиционных проектов: теория и практика . Москва: Дело.

- Москвин В.А., Управление рисками при реализации инвестиционных проектов. Рекомендации для предприятий и коммерческих банков. М .: Финансы и статистика.

- https://investr-pro.ru/klassifikaciya-riskov-investicionnogo-proektirovaniya.html

- Прахалад, К. К. и Рамасвами, В., 2006. Будущее соревнований. Создание конкурентной ценности вместе с потребителями. М .: Олимп-Бизнес.

Literature:

- Federal’nyj zakon «Ob investicionnoj dejatel’nosti v Rossijskoj Federacii, osushhestvljaemoj v forme kapital’nyh vlozhenij»](№ 39 ot 39 26.07.2017).

- Goncharenko L.L., Filin S.A., 2006. Risk-menedzhment. Moskva: Knorus.

- Vilenskij P.L., Livshic V.N., Smoljak S.A., 2002. Ocenka jeffektivnosti investicionnyh proektov: teorija i praktika . Moskva: Delo.

- Moskvin V.A., Upravlenie riskami pri realizacii investicionnyh proektov. Rekomendacii dlja predprijatij i kommercheskih bankov. M .: Finansy i statistika.

- https://investr-pro.ru/klassifikaciya-riskov-investicionnogo-proektirovaniya.html

- Prahalad, K. K. i Ramasvami, V., 2006. Budushhee sorevnovanij. Sozdanie konkurentnoj cennosti vmeste s potrebiteljami. M .: Olimp-Biznes.