Развитие банковского сектора Российской Федерации – одна из наиболее актуальных проблем современной науки и экономической практики. Причиной тому выступает высокая роль банковской деятельности при организации производства и потребления. Немаловажную роль банковский сектор занимает и при обеспечении коммерческой деятельности предпринимательского сектора, что заключается в реализации банковских продуктов, и в обслуживании юридических лиц или физических лиц, выступающих частными предпринимателями.

Целью научного исследования статьи выступает анализ основных факторов, которые формируют конкурентоспособность банковского продукта для предприятий со статусом юридического лица.

«Банковский продукт – это результат деятельности коммерческого банка в собственных интересах, а также клиентов и общества, проявляющий себя в форме неразрывного единства банковских операций, услуг и прироста безналичной денежной массы» [1, с.94].

В первую очередь, стоит отметить, что основными банковскими продуктами выступают кредиты и депозиты, однако, поскольку для предприятий актуальность вкладов не столь высока, как для физических лиц, ключевым банковским продуктом для юридических лиц является кредитование [2].

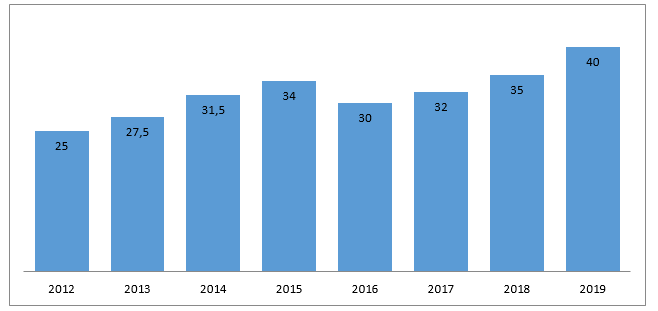

На сегодняшний день, объем кредитования корпоративных клиентов (юридических лиц) на территории РФ увеличивается, подтверждением чего выступают статистические данные из рисунка 1.

Рисунок 1. – Динамика объема кредитования юридических лиц в России в период 2012-2019 гг., в трлн. рублей [3]

Под факторами, влияющими на конкурентоспособность банковского продукта, понимают состояния, характеристики и свойства систем, в рамках которых позиционируется банковская услуга. Факторы – это то, что способствует превращению возможностей в действительность [4]. Факторы определяют средства и способы использования резервов конкурентоспособности.

На сегодняшний день можно выделить следующие группы факторов, которые влияют на формирование конкурентоспособности банковского продукта для предприятий со статусом юридического лица:

– максимальная процентная ставка на коммерческое кредитование или депозиты для юридических лиц (в случае кредитования, уровень процентной ставки определяет стоимость привлечения заемных денежных средств; в случае с банковскими вкладами, уровень процентной ставки определяет размер доходности финансовых вложений организации);

– уровень консультационного обслуживания (от качества работы консультационного персонала и предоставленной информации зависит то, произойдет ли покупка продукта предприятием или нет);

– качество послепродажного обслуживания (как правило, данный фактор совместим с предыдущим фактором, однако включает в себя и возможность продажи по «радио», когда предприятий-клиенты рекомендуют свой банк из-за его качественного обслуживания на текущем этапе);

– риски при использовании банковского продукта (фактор включает в себя необходимость страхования или степень принятия на себя ответственности перед коммерческим банком);

– ассортимент банковских продуктов и услуг;

– условия предоставления банковских услуг и продуктов;

– удобство пользования банковским продуктов (на сегодняшний день, важным критерием формирования конкурентоспособности банковского продукта для предприятий со статусом юридического лица играет активность использования кредитными организациями цифровых технологий и инноваций, совершенствующих, как предоставляемые услуги, так и сами бизнес-процессы банка);

– уровень репутации коммерческого банка и оценка его надежности, включая кредитоспособность и инвестиционную привлекательность.

В настоящее время широко распространено мнение, что основным способом повышения конкурентоспособности банковских продуктов является тарифная политика. На самом деле «ценовые войны» происходящие между российскими и иностранными банками часто имеют только внешнюю сторону. «В действительности под видом снижения номинальных процентных ставок реальные процентные ставки за счёт увеличения дополнительных комиссий растут» [5, с.30].

Каждый из данных факторов имеет прямое и косвенное влияние на конкурентоспособность банковского продукта. При этом, точной системы экономической оценки степени влияния каждого из факторов нет, поскольку выбор клиентов банковских продуктах и услуг – иррациональное решение, иногда поддающиеся влиянию других факторов, не указанных в вышеперечисленном списке. «Среди отдельных экономистов существует мнение, что для обеспечения конкурентоспособности с финансово-кредитными посредниками банки должны ориентироваться на особый круг потребителей их услуг» [6, с. 27].

Подводя итоги научного исследования статьи, стоит заметить следующее: что факторы конкурентоспособности банковского продукта для предприятий со статусом юридического лица влияют на объем продаж самих продуктов для коммерческих лиц, в том числе и объем коммерческого кредитования, выступающего основным направлением банковского бизнеса в России. Таким образом, от принципов и системы управления конкурентоспособностью банковских продуктов зависит сама конкурентоспособность коммерческого банка, его экономическая безопасность и финансовая устойчивость. По этой причине, необходимо проводить активную и постоянную работу, направленную на повышение уровня качества каждого из факторов, выступающих индикаторами, формирующих конкурентоспособность банковского продукта.

Список литературы:

- Мазняк В. М. Развитие продуктового ряда современных коммерческих банков // Финансовые исследования. – 2015. – №3. – С.91-97.;

- Добролежа Е.В., Воробьева И.Г.,Чубарова Г.П. Конкурентоспособность российской банковской системы в контексте ее современного развития: учебное пособие. – Изд. РГЭУ (РИНХ), 2017.;

- Махачев Д.М., Мустафаема М.А. Анализ и оценка современного состояния рынка кредитования юридических лиц в Российской Федерации // Азимут научных исследований: Экономика и управление. – 2019. – № 3(28). – С. 270-272.;

- Абаева Н.П. Конкурентоспособность банковских услуг / Н.П. Абаева, Л.Т. Хасанова; под ред. Н.П. Абаевой. – Ульяновск: УлГТУ, 2012. – 55 с.;

- Мазняк В. М. Учебное пособие по курсу «Управление банковским продуктом. – РГЭУ (РИНХ), 2007. – C.30.

- Мазняк В. М. Банковское дело и организационные особенности коммерческого банка // Финансовые исследования. – 2003. – №6. – С. 27