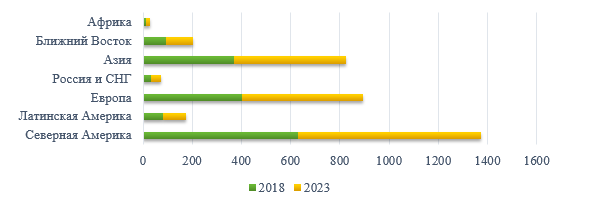

В 2018 году оцениваемый объем рынка предметов искусства и коллекционирования составил 1,74 трлн долл. США (2016 год: 1,62 трлн долл. США). На долю США, Европы и Азии приходится соответственно 36%, 23% и 21% рынка предметов искусства и коллекционирования. Российский рынок существенно отстает от топ-3 и по итогам 2018г. составлял лишь 2% от всего рынка с общей стоимостью 33 млн. долл (см. диаграмму 1).

Диаграмма1.

Объем рынка предметов искусства и коллекционирования в 2018 году (млрд. долл).

По состоянию на 2019 год оцениваемый объем действующих кредитов, выданных под залог предметов искусства, составлял 21–24 млрд долл., т.е. общее соотношение долга к рыночной стоимости всех объектов, торгуемых в мире, всего 1%, в то время, как только в США в начале 2019 г. рыночное отношение долга к собственному капиталу по всей промышленности составило 56%, а по общей розничной торговли в среднем 21%.

Безусловно, рынок США на сегодняшний день является самым развитым среди других стран. Во-первых, в США базируются одни из старейших аукционных домов, которые представляют собой мастодонтов рынка с точки зрения экспертизы и определения трендов, с другой, именно в США развитость финансового рынка позволяет привлекать средства со всего мира и аллоцировать ресурсы на местном рынке. Общие проблемы, с которыми сталкиваются участники рынка, представлены ниже.

Согласно последним исследованиям Delloit из отчета «финансы и искусство», представленного на форуме Private Capital Forum, 69% опрошенных коллекционеров, указали, что хотели бы использовать активы своей арт-коллекции для получения кредита под залог (57% в 2017 году);59% опрошенных специалистов в сфере искусства, указали кредитование под залог предметов искусства, в качестве наиболее актуального вида услуг; но только 16% банков, работающих с частным капиталом, сообщили о том, что они планируют заняться этой областью кредитования в ближайшие двенадцать месяцев. По мнению банковского сектора, основными трудностями для работы на этом рынке являются:

- Отсутствие оценки стоимости произведений искусства.

63% (71% в 2017 году) управляющих частным капиталом сообщили, что основным препятствием для предоставления кредитов под залог предметов искусства является отсутствие оценки, текущей рыночной и инвестиционной стоимости арт-активов;

- Сложность оценки рисков.

71% (71% в 2017 году) управляющих частным капиталом сообщили, что основным препятствием для предоставления кредитов под залог предметов искусства являются трудности, связанные с оценкой рисков;

- Недостаточная ликвидность арт-рынка.

66% (73% в 2017 году) управляющих частным капиталом сообщили, что основным препятствием для предоставления кредитов под залог предметов искусства является недостаточная ликвидность арт-рынка;

- Недостаточное регулирование.

61% (71% в 2017 году) управляющих частным капиталом сообщили, что основным препятствием для предоставления кредитов под залог предметов искусства является недостаточное регулирование, либо не однозначная трактовка понятий и отнесения арт-объектов к материальным вещам для целей стоимостной оценки.

Основным потребителем оценки стоимости предметов искусства для кредитования очевидно являются банки. Как видно из диаграммы ниже на их долю приходится порядка 85% финансирования от общего объема ссудных средств по всему миру. На примере кредитования корпоративного сектора, по аналогии, можно сделать заключение, что основным стоп-фактором является в первую очередь именно оценка залога т.к. залог представляет собой способ обеспечения исполнения обязательств в виде имущества и других объектов гражданских прав.

Диаграмма 2.

Структура источников кредитования под залог искусства на международном арт-рынке.

На основании 135-ФЗ «Закон об оценочной деятельности» применительно к искусству, как и другим материальным объектам (вещам) можно отнести три вида оценки стоимости: рыночную, ликвидационную и инвестиционную. Однако отмечаем, проблема применения того или иного типа оценки стоимости предметов искусства и последующее применение методов оценки на практике, в частности в банковской сфере, обусловливается многообразием факторов стоимости, недостаточным нормативно-правовым регулированием оценочной деятельности в данной сфере, неполным отражением вопросов развития методов оценки стоимости данных объектов в научных исследования, а также большое количество дискуссионных вопросов связанных с самим применением и трактовок стандартов оценки к предметам искусства.

Опираясь на тот факт, что предметы искусства являются материальными объектам, в прямой трактовке, в данной статье мы рассмотрим проблематику формирования инвестиционной стоимости предметов искусства т.к. современное развитие экономики и насыщенность инвестиционных рынков определили необходимость поиска новых объектов для инвестирования, помимо таких традиционных, как ценные бумаги, драгоценные металлы и недвижимость.

Одной из перспективных сфер вложения капитала являются предметы изобразительного искусства. Также, как было описано выше, на примере российского рынка, мы видим его ограниченность по сравнению с другими игроками на рынке. В данном контексте оценка будет применена к залогу как активу для последующего управления банком и как для актива, которым банк как агента, управляет в соответствии с целями своих клиентов. Основными критериями выбора метода должны быть доступность и прозрачность компонентов инвестиционной оценки, а также эффект для конкретного лица или организации от инвестиционных целей использования объекта оценки.

На сегодняшний день общепринятого фундаментального подхода к оценки инвестиционной стоимости предметов искусства нет. Все методы так или иначе затрагивают рыночную стоимость т.е. наиболее вероятную цену, по которой данный объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. Рыночная цена в современном теоретическом и практическом подходе к оценке является базой для последующей корректировки цены, а в основе всех методов лежат повторные продажи. С точки зрения реализации объекта на дату оценки, безусловно, эта оценка важна и имеет место быть, но с точки зрения инвестиции, важнее иметь понимание о инвестиционной стоимости для оценки эффективности последующей реализации объекта.

На наш взгляд, наиболее подходящим методов будет модификация модели оценки С. Скатерщикова, который в своей книги «Руководство по инвестированию на рынке предметов искусства» рассказывает о методе нахождения справедливой цены на предметы искусства.

Автор предлагает рассчитывать цену по формуле: Р = (FV + IP) х PF,

где Р (price) – расчетная цена предмета искусства; FV (fair value) – справедливая цена предмета искусства; IP (irrational premium) – премия за иррациональность (то самое желание обладать); PF (provenance factor) – провенанс-мультипликатор (который может уменьшать цену работы, если у нее неясный провенанс, она может оказаться реституционной или вдруг объявятся обманутые наследники). «Справедливая цена», по мнению Скатерщикова, формируется на основе информации о сделках с аналогичными произведениями и корректируется в зависимости от важности.

Модель оценки представляется узконаправленной так как исходит из сравнительного подхода к оценке и базируется в последующем в большей степени на текущей цене, которую готов предложить рынок с момента последней транзакции. Дополняющие коэффициенты коррекции рыночной стоимости представлены как корректоры цены на дату оценки, а для оценки инвестиционной стоимости не учитываются ни последующее планирование провенанса картины, ни риски, ни премию за иррациональность во времени, ни тем более эффект от потенциальной передачи предмета искусства в залог банку.

Модель Скатерщикова предлагается взять за основу модификации и адаптации оценки инвестиционной стоимости предметов искусства. При разборе параметров оценки необходимо сделать акцент на инвестиционную стоимость предметов искусства через введение критериев и факторов, которые способны повлиять на оценку в будущем, например, на горизонте планирования до 5 -10 лет, в зависимости от целей предопределяющих последующую историю актива. Например, такими факторами могут быть:

- Архитектура рынка;

- Ожидания клиента;

- Удовлетворенность клиента;

- Готовность платить;

- Известность/узнаваемость арт-продукта;

- Образ идеального выставочного пространства;

- Конкурентный анализ как фактор прогнозного позиционирования;

- Лояльность со стороны заинтересованных сторон;

- Факторы спроса

- Моделирование принятия решений в случае потенциальных рисков;

- Полноценный риск-профайл;

- Вариативность стресс-сценариев в контексте текущего спроса на произведение искусства и др. критерии.

Критерии могут варьироваться в зависимости от задания на оценку. Однако отмечаем, влияние коэффициентов каждого фактора должны быть понятны и обоснованы. Инвестиционная стоимость как возможный объем денежных средств, отражающий полезный эффект от использования объекта оценки, должна быть понятна с точки зрения источников формирования и основы для ее составления.

Оценка предметов искусства сталкивается не только с вопросами о подходах к оценке, но и с вопросами о применении стандартов оценки стоимости к предметам искусства как таковым, особенно в российских реалиях. Арт-рынок в современном его понимании существует относительно других рынков совсем недавно и вероятно с ростом потребности в кредитных средствах, к арт-сегменту экономики еще не раз вернуться, и с точки зрения законодательной платформы, и с точки зрения методов оценки.

Необходимость создания комплексного подхода к формированию методов оценки инвестиционной стоимости предметов изобразительного искусства, а также важное практическое значение развития данной сферы позволит углубить знание и дать толком развитию рынка, который сможет более уверено рассматривать искусство как актив в т.ч. инвестиционный, его перспективность и многогранность для целей работы особенно банков.

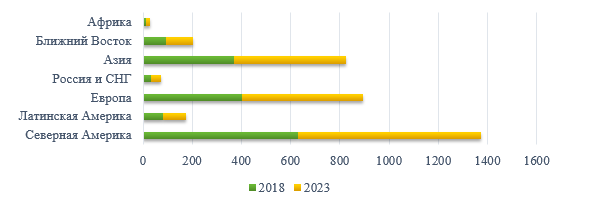

Действительно, сегодня Российский арт-рынок остается относительно небольшим, как в абсолютных цифрах, так и в сравнении со значительно более крупными рынками США, Европы и Азии. Геополитические и экономические проблемы последних лет негативно сказались на динамике его развития: за последние пять лет наблюдалось среднегодовое падение продаж на «русских торгах», а в 2018 году Россия и СНГ показали худшую динамику среди всех регионов, приведенных в отчете. Тем не менее, глобальные тенденции, отмеченные выше, в полной мере актуальны для России: растущий спрос на новые финансовые и консалтинговые услуги, разработанные специально для арт-рынка, использование современных технологий (в первую очередь, блокчейна) при совершении и проверке сделок, а также усовершенствование, прозрачность и доступность оценки предметов искусства – все это, способно обеспечить Россию конкурентными преимуществами при активном развитии и поддержки рынка. Пристальное внимание к моделям оценки инвестиционной стоимости предметов искусства и их аппробация будет является хорошим началом для кредитования и финансирования в арт-сфере.

Использованные источники:

- Федеральный закон от 29 июля 1998 года № 135-Ф3 «Об оценочной деятельности в Российской Федерации».

- Стандарты оценки, обязательные к применению субъектами оценочной деятельности (постановление Правительства Российской Федерации от 6 июля 2001 года № 519).

- Скатерщиков С., Руководство по инвестированию на рынке предметов искусства / C. Скатерщиков, В. Кориневский, О. Яковенко, К. Пихлер, Т. Цимке, Н. Хансен. – М.: Альпина Бизнес Букс, 2006. -224 с.

- Гагарин А., Особенности оценки произведений искусства/А.Г. Гагарин// Имущественные отношения в Российской Федерации: Оценка всех видов собственности. – 2006.-№ .- с.61-65.

- Delloite – международная фирма, предоставляющая услуги в области аудита, консалтинга. [Электронный ресурс]. URL: https://wwwdeloitte.com/ru/ru/pages/tax/solutions/deloitte-art-finance.html (дата обращения: 15.02.2020).

- UBS – международный инвестиционный банк, оказывающих арт-услуги. [Электронный ресурс]. URL: https://www.ubs.com/global/en/our-firm/art/art-collection.html (дата обращения: 15.02.2020).