Рынок сотовой связи имеет олигопольную модель конкуренции, как мы все знаем, но если говорить о состоянии рынка в России, то с 2015 – 2017 года , когда оператор Теле2 при слиянии с Ростелеком образовали ООО «Т2 РТК Холдинг», то запустили свою мобильную сеть во многих регионах (67 регионов) и на ключевом для российских операторов Московском регионе, что негативно сказалось на ценообразовании рынка сотовой связи, где лидирующие позиции держали «большая тройка» : МТС, Мегафон, Билайн.

С точки зрения динамики сервисной мобильной выручки и маржи OIBDA стоит отметить влияние следующих факторов в 2017 году, которые сыграли значительную роль в развитии рынка сотовой связи в 2018-2019 гг.:

- Динамика реальных зарплат. В условиях длительного и значительного

снижения реальных зарплат российские домохозяйства проявили нехарактерную для них ранее склонность к экономии на услугах связи. По данным Росстата, с 2013 по 2017 год доля соответствующих расходов домохозяйств сократилась на 2% до 3,3%. Потребители переходили на более дешёвые тарифы и отказывались от дополнительных sim-карт.

- Курс рубля. Большая доля операционных расходов мобильных

операторов исторически привязана к курсу доллара. Помимо этого, ослабление национальной валюты снижает поступления от зарубежного роуминга на фоне падения заграничного турпотока, а также прочих категорий VAS выручки

- Увеличение конкуренции. Фактически олигопольная модель

конкуренции большой «тройки» сделала большой шаг в сторону монополистической конкуренции. В сочетании с усилившимся к тому времени падением реальных зарплат и ослаблением рубля компании сектора показали рекордное синхронное падение маржи.

- Попытки диверсификации.

- Попытки нерыночного ценообразования. После рекордного падения

мобильной выручки и сжатия маржи во второй половине 2016 года игроки рынка стали синхронно менять стратегию ценообразования по принципу «больше услуг по большей цене» в том числе на архивных тарифах. Первым этапом стала отмена безлимитных data-тарифов в начале 2017 года, вторым – повышение цен на теперь лимитированные VAS. Действия операторов совпали с локальным восстановлением реальных зарплат населения и привели к заметному ускорению темпов роста мобильной выручки в России, а также закономерному улучшению маржи. Тем не менее действия заинтересовали антимонопольные органы и могут иметь непродолжительный эффект из-за большого числа представленных на рынке игроков.

- Отказ от низкомаржинальной розницы. Соглашение между

операторами о сокращении избыточного числа салонов связи положительно влияет на маржу. У российских операторов показатель «чистого оттока» абонентской базы исторически составляет 50-60% в год. В этой связи снижение продаж фактически неработающих контрактов способно значительно повысить маржу. Впрочем, под вопросом остаётся длительность заключенного «перемирия».

В целом 2017 год стал годом восстановления российского рынка мобильной связи после падения за период 2014-2016 года, так как рынок услуг мобильной связи вырос в 2017-м году на 3,8%, и это был рекордный рост начиная с 2013-го года. Тем не менее в среднесрочной перспективе рыночная конъюнктура сохраняет негативный потенциал. Так, вне зависимости от рыночной стратегии и динамики реальных зарплат населения ценообразование на рынке с четырьмя федеральными игроками, очевидно, подразумевает более низкую маржу по сравнению с ранее сложившейся олигополией «тройки». [1]

По итогам 2018-го года оптимизм вроде бы должен был усилиться, ведь рост рынка в прошлом году составил 5%, что почти равно росту в далеком 2012-м году. Даже внутри «большой тройки» рынок вырос на 3,3%. Однако есть отрицательные факторы, которые тормозят развитие рынка. Тут, естественно, и изменения в регулировании: отмена внутрисетевого роуминга, рост НДС, «пакет Яровой». Но основную настороженность вызывает сильно обострившаяся конкуренция и вернувшиеся в игру «безлимиты».

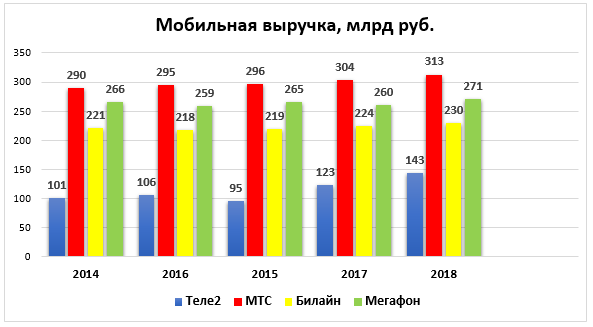

Рисунок 1. Объем мобильной выручки.[3]

На этот раз «безлимиты» всеми операторами были нацелены в средне-верхний доходный сегмент клиентов. В тех же регионах, где в 2018-м году развернулась ценовая война, а без нее год также не обошелся, полноценные «безлимиты» явились с ценником менее 200 рублей в месяц. [2]

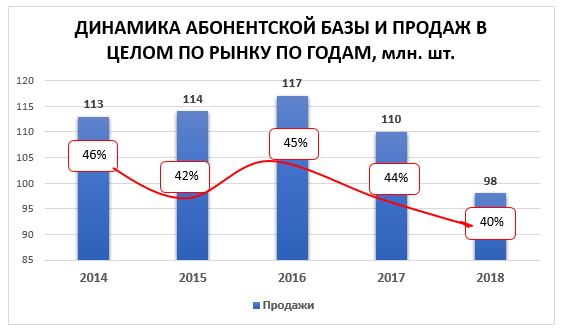

Формально продажи в 2018-м году снизились и даже впервые за долгое время ушли под отметку в 100 млн сим-карт. Однако в значительной степени это произошло за счет сокращения в сегменте трудовых мигрантов.

Рисунок 2. Динамика абонентской базы и продаж.[3]

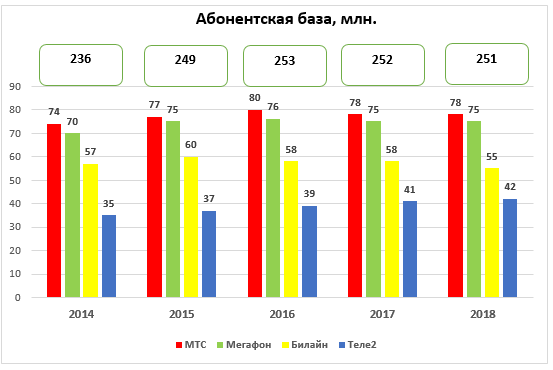

Рисунок 3. Объем абонентской базы.[3]

Таким образом, судя по статистическим данным количество продаж и объем абонентской базы имеет в последнее время тенденцию снижения. МТС и Мегафон наращивают свою клиентскую базу, Билайн теряет своих клиентов, тем временем Теле2 имеет непрерывный рост своей клиентской базы. Одним из главных толчков, которые позволили абонентам менять операторов стала «отмена мобильного рабства» в России с 2014 года.

Абоненты в России уже не хранят верность сотовым операторам. С момента отмены мобильного рабства число заявок на перенос номеров постоянно растет. По результатам исследования ЦНИИС только за 8 месяцев 2019 года заявки на смену оператора мобильной связи достигло отметки в 7,39 миллиона, а это ведь больше чем за весь 2018 год.

В основном абоненты уходят от «родного» оператора из-за недовольства качеством обслуживания и тарифной политикой. Отмена привязки номера телефона к оператору оживила конкурентную борьбу операторов за абонентов, ведь «новых» абонентов уже практически нет, поэтому теперь борьба идет за тех же самых людей, поэтому операторы постоянно предлагают новые интересные тарифные планы при переходе от старого оператора.

Таким образом, абоненты в России будут продолжать переходить от одного оператора к другому, пока на рынке будут предлагаться десятки тарифных планов, меняющихся не 1 раз в год. Ведь в Европе нет такого большого предложения тарифных планов как у нас, там в основном 3-4 тарифных плана, которые рассчитаны на определенный объем потребляемых услуг.

Тенденции развития мобильной связи в 2020 году.

17 декабря 2019 года стало известно о росте цен на сотовую связь в России. Так, «ВымпелКом» предупредил абонентов о подорожании безлимитных архивных тарифов на 17-18% с 16 января 2020-го. Компании вынуждены будут пересмотреть условия ряда архивных тарифных планов в соответствии с рыночной ситуацией, на изменение которой повлияли затраты на «закон Яровой» и планируемые расходы на реализацию закона о «суверенном рунете». По мнению аналитиков, подорожание будет проходить планомерно. Эксперты отметили, что россияне стали потреблять больше трафика и увеличивать расходы на мобильный интернет. Это приводит к тому, что операторы повышают стоимость архивных тарифов в среднем на 30% открывают более дорогие тарифные планы с большим объемом включенного трафика.

19 сентября 2019 года стало известно о том, что россияне теперь чаще звонят через мессенджеры, чем по традиционной сотовой связи. Такие данные приводятся в исследовании Deloitte. Приложения для мгновенного обмена сообщениями занимают первое место по уровню востребованности функций смартфона среди россиян, 53% респондентов стали пользоваться ими чаще. В среднем у пользователей установлено на смартфоне четыре мессенджера: у 83% опрошенных — WhatsApp, у 61% — Viber, у 53% — Skype, у 40% — Telegram.

В исследовании отмечается, что быстрее всех среди мессенджеров аудиторию наращивает Telegram, который с 2018 года заблокирован в России.

Операторы подтверждают снижение выручки от голосовой связи или замедление ее роста по сравнению с показателями от интернет-трафика.

Первые тестовые зоны 5G появятся в крупных городах, в том числе и Москве, в 2020 году.

Источник литературы:

- Сидоренко Е.А., Власенко Р.Д. Особенности конкуренции на российском рынке услуг мобильной связи // Молодой ученый. —— № 10 (114). — c. 870-873. — URL: https://moluch.ru/archive/114/30250/;

- Официальный сайт ПАО «ВымпелКом». [Электронный ресурс]. URL: http://beeline.ru (дата обращения: 05.01.2020);

- Ежегодный отчет ПАО «ВымпелКом» за 2018 год «Рынок связи России». [Электронный ресурс]. URL: mobile-review.com/articles/2019/image/oper-news-04-2019/Mobile-Market-Russia_Popovskiy.pdf (дата обращения: 05.01.2020).