На сегодняшний день, когда основными тенденциями в развитии финансового рынка является усложнение предлагаемых финансовых продуктов и совершенствование технологии сделок с финансовыми инструментами, особый рост показывает сегмент структурированных продуктов. Быстрое развитие данного сегмента обусловлено так же и тем, что ключевым направлением развития современного международного и российского финансового рынка является усиление интеграции его сегментов. Структурированные продукты являются достаточно интересным с точки зрения исследования инструментом вложений, хоть и еще мало представленным на российском финансовом рынке. Данные продукты, представляя собой комбинацию различных инструментов, имеют очень важное достоинство – возможность снизить риск инвестора, при этом сохранить достаточно высокий уровень доходности.

В 2019 году на фоне замедления темпов роста глобальной экономики, сохраняющейся торговой и геополитической напряженности, падения промышленного производства в Европе, стагнации в автомобильной промышленности по всему миру и смягчения денежно-кредитной политики ведущих Центробанков мира в центре внимания инвесторов оказались развивающиеся рынки, и российский – не исключение.

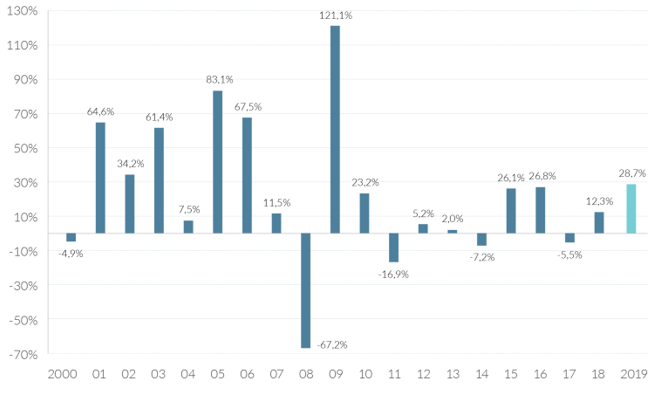

Рисунок 2. Годовая доходность индекса МосБиржи в 2000-2019 гг. (Источник: Московская Биржа (данные на 27 декабря 2019 г.), расчет QBF)[1]

В 2019 году индекс МосБиржи увеличился на 28,7%, завершив год вблизи исторических максимумов, а российский рубль стал одной из самых сильных валют развивающихся стран, укрепившись по отношению к доллару на 10,7%. В качестве основных факторов роста российского рынка можно выделить благоприятную внешнюю и внутреннюю конъюнктуру, рекордную и самую высокую в мире дивидендную доходность, начало цикла снижения ключевой ставки ЦБ РФ.

Индекс МосБиржи начал 2019 год на мажорной ноте и только за первый месяц вырос на 6,4%. В феврале рейтинговое агентство Moody’s повысило суверенный рейтинг РФ с «Ba1» до инвестиционного «Baa3» со стабильным прогнозом. По сообщениям агентства, повышение рейтинга отражает позитивное влияние политики, проводимой в последние годы для укрепления государственных финансов и внешних показателей, а также снижения уязвимости России от внешних шоков, включая новые санкции. Также в феврале Конгресс США представил для обсуждения новый законопроект с антироссийскими санкциями, однако данное событие оказало минимальное влияние на российский рынок.

В мае Дональд Трамп объявил об увеличении пошлин на китайские товары с 10% до 25% на сумму $200 млрд, хотя ранее их повышение дважды откладывалось в декабре 2018 года и в марте 2019 года ввиду прогресса в торговых переговорах между Пекином и Вашингтоном. Новость стала разочаровывающей для мировых рынков: в мае американский индекс S&P 500 снизился на 6,6%, а китайский индекс Shanghai Composite просел на 5,9%. В это время на российском рынке начался дивидендный сезон, поэтому индекс МосБиржи проигнорировал негатив на мировых площадках и прибавил 4,1%.

В мае-июле 56 российских компаний, входящих в отраслевые индексы, выплатили дивиденды по итогам 2018 года в совокупном объеме 2 трлн руб. К середине сентября 33 эмитента закрыли дивидендный гэп, из них 23 компании закрыли дивидендный гэп в первые 10 торговых дней после отсечки. В 2019 году дивидендный сезон в России принес инвесторам одни из самых высоких дивидендов за последние годы: дивидендная доходность индекса МосБиржи с мая по июль 2019 года составила 4,8%, что в 2 раза превышает доходность индексов других развивающихся и развитых стран. В октябре состоялся мини-дивидендный сезон по итогам 6 месяцев 2019 года, в ходе которого дивиденды выплатили компании нефтегазового, сталелитейного и горнодобывающего секторов. Также в декабре текущего года и в январе 2020 года ряд эмитентов осуществит дивидендные выплаты по итогам 9 месяцев 2019 года, в том числе МРСК, которые выплатят промежуточные дивиденды впервые, а также «Норильский никель» и «МТС», объявившие о специальных дивидендах в связи с высокими финансовыми результатами.

В октябре-декабре поддержку российскому фондовому рынку оказал благоприятный внешний фон. Инвесторы отыгрывали позитив в торговых переговорах США и Китая и достижение промежуточных соглашений по первой фазе торгового соглашения.

Рисунок 3. Динамика индекса МосБиржи в 2019 году

(Источник: Московская Биржа (данные на 27 декабря), расчет QBF)[2]

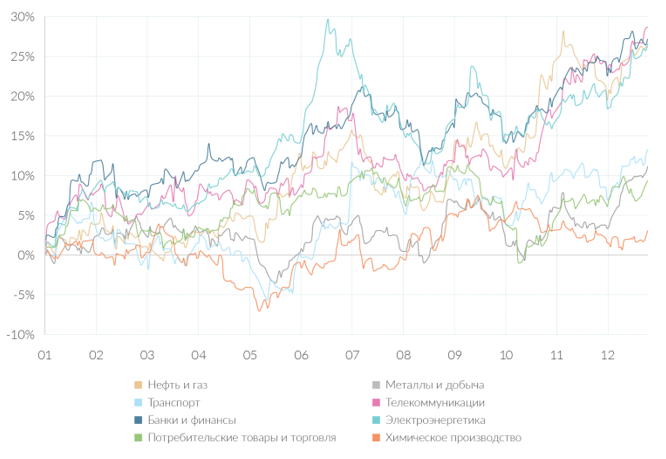

Среди отраслевых индексов наилучшую динамику продемонстрировали сектора нефти и газа, телекоммуникаций, электроэнергетики и финансов: за год данные индексы прибавили 25-30%. В нефтегазовом секторе лидерами роста стали «Сургутнефтегаз», «Газпром», «Татнефть» и «ЛУКОЙЛ», в финансовом секторе – «Сбербанк», «ВТБ» и «Московская биржа», в секторе телекоммуникаций – «МТС», в секторе электроэнергетики – «ОГК-2», «ТГК-1», «Россети», «Ленэнерго» и «ФСК ЕЭС».

Индексы ММВБ Транспорт и ММВБ Металлы и добыча показали рост на 13,3% и 11,5% соответственно. Динамика транспортного сектора практически повторяет динамику акций «Аэрофлота», которые в течение года были достаточно волатильны из-за нестабильных цен на нефть. Сектор металлов и добычи, несмотря на снижение акций сталелитейных компаний, расширился за счет «Норильского никеля, «Полюса» и «Полиметалла», которые стали бенефициарами роста цен на драгоценные металлы, золото и палладий. Индекс потребительского сектора увеличился в текущем году на 9,5%, а индекс химической промышленности отметился минимальной положительной динамикой около 3%.

Рисунок 4. Динамка отраслевых индексов МосБиржи в 2019 году

(Источник: Московская Биржа (данные на 27 декабря), расчет QBF)[3]

Стоит отметить, что все отраслевые индексы завершили 2019 год на положительной территории, а индексы нефтегазового, металлургического и химического секторов – еще и вблизи исторических максимумов.

С начала 2019 года стоимость барреля нефти Brent выросла почти на 27% с $54 до $68. В I полугодии росту цен на «черное золото» способствовали продление сделки ОПЕК+ по сокращению добычи нефти в декабре 2018 года, растущий интерес инвесторов к активам развивающихся рынков, а также нейтральный новостной фон вокруг торгового конфликта между США и Китаем. Однако нефтяные котировки не смогли удержаться выше $70 за баррель и в мае просели на 17% вследствие введения США новых тарифов на китайские товары. В III квартале цены на нефть демонстрировали слабую динамику, отыгрывая сохранение торговой и геополитической неопределенности на мировой арене, замедление темпов роста глобальной экономики и темпов роста спроса на нефть и ухудшение экономической конъюнктуры в целом. В сентябре рынок отреагировал ростом на непредвиденную атаку беспилотников на нефтяные объекты в Саудовской Аравии, которая привела к временному сокращению добычи «черного золота» в стране, но затем быстро вернулся к прежним уровням. В октябре-декабре поддержку рынку нефти оказали два ожидаемых события: заседание комитета ОПЕК+ и продление сделки по сокращению добычи нефти, а также публичное размещение крупнейшей в мире нефтегазовой компании Saudi Aramco[4].

Список использованных источников

- Иванова А.С. Выбор частного инвестора: структурированный продукт или банковский депозит // Сборник статей международной научно-практической конференции «Аэтерна», 2017. №1. С.159

- Краснянская А.П. Инвестирование в структурированные продукты: перспективы развития // Вестник СамГУ, 2016. №6(140). С. 129.

- Макшанова Т. В. Рынок структурированных финансовых продуктов в России: современный этап и перспективы развития // Молодой ученый, 2013. №3. С. 257

- Сорос Д. Новая парадигма финансовых рынков / Джордж Сорос. – М.: Манн, Иванов и Фербер, 2017. – 192 c.

- Теплова Т.В. Инновации на финансовых рынках / Т.В. Теплова. – М.: Государственный университет – Высшая школа экономики (ГУ ВШЭ), 2013. – 420 c.

- А. В. Воробьева, И. А. Дикарева Фондовый рынок россии в современных условиях: проблемы и перспективы развития // Экономика и бизнес: теория и практика. 2019. №5-1.

[1] Официальный сайт ПАО «Московская биржа»: http://www.moex.com

[2] Официальный сайт ПАО «Московская биржа»: http://www.moex.com

[3] Официальный сайт ПАО «Московская биржа»: http://www.moex.com

[4] А. В. Воробьева, И. А. Дикарева Фондовый рынок россии в современных условиях: проблемы и перспективы развития // Экономика и бизнес: теория и практика. 2019. №5-1.