Победа в тендере и заключенный контракт с государственным заказчиком – это крупная победа для любой компании, а тем более это особенно важно для малых и средних предприятий. Однако одна из проблем – отсутствие денежных средств на исполнение контракта. В этой ситуации решением будет целевой кредит, который можно использовать для пополнения оборотного капитала. Кредит позволяет в данном случае не менять экономику предприятия и используется исключительно в целях исполнения контракта.

Кредитование на исполнение контракта – один из инструментов для масштабирования бизнеса, с его помощью можно исполнить больше контрактов, не отвлекая оборотные средства компании.

Цель контрактного кредитования – финансирование трат, связанных с исполнением заемщиком контракта в рамках 44-ФЗ и 223-ФЗ. Размер кредита не может превышать 70 % от суммы договора, уменьшенной на сумму предоплаты, если он предусмотрен условиями контракта, а также на сумму уже произведенных выплат в рамках выполнения контракта. В тех случаях, когда финансирование осуществляется до заключения контракта, размер кредита не превышает 70 % от величины начальной (максимальной) цены закупки (НМЦК), указанной в извещении о закупке в ЕИС.

Надо выделить отличия обычного кредита от кредита на исполнение контракта в рамках 44-ФЗ и 223-ФЗ. Обычный кредит – это есть кредит на пополнение оборотных средств, на устранение некоего кассового разрыва. При кредитовании на исполнение государственного контракта кредитор дает целевой заем на исполнение конкретного контракта. Отличается, соответственно, методика рассмотрения. Для обычного кредита необходим классический финансовый анализ. Когда идет рассмотрение кредита на исполнение государственного контракта, важно учесть специфику государственного заказа (это может быть как и строительство, так и сфера медицины), вероятность исполнения конкретно данного госзаказа, вероятность того, что именно на этот контракт заемщик просит деньги и того, что он с этого контракта сможет рассчитаться с кредитором.

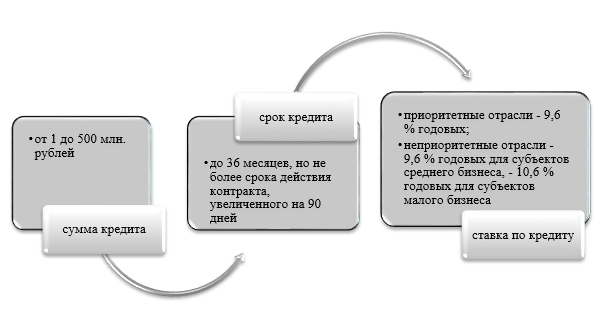

Основные параметры контрактного кредитования представлены на рисунке:

Рисунок – Основные параметры контрактного кредитования

Требования к потенциальному заемщику зависят от банка. Заемщик имеет больше шансов на одобрение кредита, если он: является резидентом Российской Федерации; ведет фактическую деятельность не менее 6 месяцев; не находится в стадии банкротства или ликвидации; имеет опыт исполнения аналогичных госконтрактов в течение последних 3 лет; отсутствует в реестре недобросовестных поставщиков.

Получатель контрактного кредита может расходовать заемные средства: на заработную плату сотрудникам, участвующим в рамках выполнения контракта; для закупки товаров, материалов, техники; для расчета с подрядчиком и оплаты услуг; на исполнение всего контракта или отдельного вида работ по нему.

Запрещено использовать заемные средства не в рамках контракта. Кредит на финансирование государственного контракта выдается строго на исполнение обязательств по определенному заказу. На другие тендерные договоры и цели расходовать деньги нельзя. Если выяснится, что кредитополучатель потратил деньги не по целевому назначению, ему грозят крупные штрафные санкции.

Особенно важно перед получением кредита на исполнение государственного контракта учесть следующие особенности:

– предварительно рассчитать маржинальность контракта, сравнить сумму расходов по кредиту с учетом процентной ставки с будущей прибылью, полученной в результате выполнения заказа;

– учесть риск недофинансирования, который станет риском для исполнения обязательств по контракту. Если кредита будет недостаточно, организация рискует сорвать сроки либо некачественно выполнить работу, что в результате может привести к штрафу и внесению в реестр недобросовестных поставщиков.

Выдача кредита всегда подвержена множеством рисков как со стороны кредитуемого, так и со стороны плательщика кредитуемого. Необходимо выделить следующие проблемы:

– добросовестность поставщика: при выдаче денег на исполнение государственного контракта кредитору важно оценить, насколько этот заемщик может исполнить контракт. При победе на аукционе поставщик всегда прикладывает декларацию заказчику о том, что он не состоит в реестре недобросовестных поставщиков, не находится на стадии ликвидации и так далее. В любом случае компания тщательно проверяется. Очень желательно со стороны банка, чтобы в составе кредитного комитета присутствовал эксперт в области того, на что выдаются данные средства. Тем самым риски на невозврата долга существенно снижаются.

– заказчик может задержать оплату: бухгалтерия поставщика/исполнителя может указывать на тот факт, что оплата по поставке, которая могла быть осуществлена какое-то время назад, не проходит. Кредитующие банки также понимают, что возврат долга зависит не только от добросовестности поставщика/исполнителя, но и от самого заказчика. Часто просматриваются кредиторами судебные иски.

Таким образом, кредит на финансирование госконтракта – это отличная возможность субъектам малого и среднего предпринимательства в кратчайшие сроки развить бизнес и расширить клиентскую базу за счет исполнения госзаказа даже без средств на его реализацию.

Список литературы:

- Федеральный закон от 05.04.2013 N 44-ФЗ (ред. от 02.07.2021) «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»// СЗ РФ. – 2013. № 14. Ст. 1652.

- Федеральный закон от 18 июля 2011 г. N 223-ФЗ (ред. от 01.07.2021) «О закупках товаров, работ, услуг отдельными видами юридических лиц»// СЗ РФ. – 2011. № 30 (часть I). Ст. 4571.

- Контрактное кредитование для поставщиков по 44-ФЗ и 223-ФЗ [Электронный ресурс] – Режим доступа: https://kb52.ru/finance-news/324-kontraktnoe-kreditovanie-dlya-postavshchikov-po-44-fz-i-223-fz (дата обращения: 03.09.2021).